Шортить на фондовом рынке

Содержание:

- Что такое шорт-сквиз простыми словами

- Особенности торговли short

- Короткая позиция (short position)

- Как долго держать короткую позицию?

- Что такое шорты (короткие продажи)

- Что такое валютная позиция и её виды

- Можно ли одновременно открывать лонги и шорты?

- Шорт и дивидендный гэп

- Как работают инвестиции в шорт?

- Особенности торговли шорта и лонга

- Как открывать позиции на рынке Форекс и фондовом рынке?

- Ситуация на рынке

- Стоит ли шортить акции начинающему инвестору

- Какие акции можно шортить на Московской бирже

- У каких брокеров есть возможность торговли в шорт?

Что такое шорт-сквиз простыми словами

Шорт-сквиз (от англ. «short squeeze» — короткое сжатие) — это резкое движение цены вверх с последующим резким откатом вниз. Другими словами: это выбивание «шортистов» по стоп-лоссам и маржин колам.

Для того чтобы разобраться почему это явление происходит с шортами, надо вспомнить, что такое короткие позиции (шорты):

Короткие позиции — это заём у брокера актива для продажи. Если цена падает, то трейдер зарабатывает. Если растёт, то терпит убытки. Шорт даже по названию понятно, что это краткосрочные сделки. Это связано с тем, что рынки, как правило, растут и что брокер берёт комиссию за использование заёмных активов.

Поэтому если прибыль по коротким позициям отсутствует, то опытные трейдеры не рискуют и продают.

В моменты длительного падения или когда число стопов слишком большое, «маркетмейкер» может подтолкнуть цену вверх на пару процентов вызвав цепную реакцию срабатывания стоп-лоссов, а у кого-то и маржин коллов. В итоге цена устремляется вверх очень быстро. Такие резкие движения наверх выглядят неестественно и вызваны скорее техническими моментами.

После шорт-сквиза цена чаще всего продолжает падение, на зло всем шортистам, которых просто выкинули с верного движения. При этом, скорее всего, падение происходит с ускорением, поскольку большой игрок (умные деньги), создали ситуацию на рынке, когда шортистов больше нет, при этом появились ещё и новые «лонги», которые стали входить после резкого импульса на пробое. Поэтому когда все купили и нет шортистов можно начать распродажу.

Трейдера попавшего в ситуацию шорт-сквиза называют «шортокрылом».

Ещё пример шорт-свиза:

Чаще всего шорт-сквизы происходят на рынках, где регулирование не прозрачное или отсутствует, а также присутствуют большие возможности в плане взятия кредитных плеч. Это Форекс и криптовалюты.

В январе 2021 г. телеграмм каналы стали продвигать многие акции и криптовалюты, тем самым устаривая пампы цены.

Особенности торговли short

Сразу скажу, что шорт на бирже считается рискованной операцией. Причины вы поймете, когда я опишу все тонкости процесса. Прежде всего, здесь используется так называемая маржинальная торговля.

Её специфика – предоставление биржей активов в долг под залог маржи. Маржа – это сумма, которую нужно заплатить за весь покупаемый пакет. При этом используется кредитное плечо, благодаря чему не нужно уплачивать всю сумму, а только её часть.

В кредит берется 1000 акций по стоимости 90 руб. Общая сумма составляет 90000. У трейдера есть только часть этой суммы – 20000. Если брокер установил кредитное плечо 1:5, это означает, что маржа будет равна 20% от общей стоимости актива. В нашем случае это 18000.

То есть шорт позиция выгодна с точки зрения собственного капитала. Можно иметь мало, а оперировать большим объемом. Но что же должно происходить дальше? Купленные акции сразу же выставляются на продажу, и трейдер получает за них реальные деньги на свой счет. В нашем примере это 90000.

Затем он ждет, когда акции упадут в цене, чтобы купить. Ведь долг в виде 1000 ценных бумаг необходимо вернуть. Если стоимость снизилась, допустим, до 70 руб. за штуку, производится покупка. За это нужно будет заплатить 70000. Получившаяся разница в 20000 остается на счете трейдера. Кроме того, маржа возвращается после закрытия кредита.

Правда, во всех примерах я не учитывал, что за совершение сделок брокеру нужно платить комиссионные. Но они не такие большие, чтобы слишком повлияли на результат. Хотя в сделках шорт они могут играть большую роль, если цена снижается очень долго. За каждый день невозврата кредита здесь нужно платить.

Бывает, что цена уменьшается так незначительно и долго, что вся полученная прибыль уходит на оплату комиссионных. Но ещё хуже, если тренд вместо падения начинает расти. При этом можно получить убытки, потому что всё равно придется покупать акции.

Если бы в нашем случае стоимость начала увеличивать и трейдеру пришлось бы приобретать акции по 93 рубля, он бы заплатил за это 93000. Вместо прибыли здесь необходимо доплачивать свои средства.

Еще хочу сказать, что шортить на фондовом рынке можно не все акции. Обычно такие операции производятся только с ликвидными активами. У каждого брокера есть перечень ценных бумаг, которые он дает в кредит.

Также брокерская компания всегда подстраховывает себя, выставляя в терминале трейдера стопы. Дополнительно блокируется его брокерский счет, чтобы средства, полученные от продажи заимствованных акций, не были выведены.

Когда ценные бумаги возвращаются, блок со счета снимается. Графически короткую позицию шорт можно изобразить так.

Короткие позиции очень рискованны, поэтому ими занимаются те, кто уже накопил определенный опыт работы. Есть трейдеры, вообще не пользующиеся такими сделками. Если же вас они очень привлекают, попрактикуйтесь сначала на демо счете. Когда почувствуете уверенность, переходите к реальной торговле.

Инвестирую с 2008 года в фондовые рынки Европы, Америки, Азии, России. Больше всего люблю Английский метод инвестирования. Слежу за всеми тенденциями и трендами в мире денег.

Брокеры с бонусами за регистрацию:

-

BINARIUM

Старейший брокер по бинарным опционам. Огромный раздел по обучению.

-

FinMax

Бонусы для новых трейдеров, сигналы, стратегии и быстрый вывод заработанных денег!

Короткая позиция (short position)

Короткая позиция — продажа торгового инструмента с намерением откупить его после снижения цены.

Трейдеров и инвесторов, работающих на ожидании понижения цены называют медведями. Медвежий рынок — ситуация, когда курс финансового инструмента постоянно в течение определенного промежутка времени. В этот момент времени короткие позиции преобладают на рынке, а LOW цены постоянно обновляется. Открытые лонговые позиции и быки несут убытки на падающем рынке.

У короткой позиции есть одна особенность. Для открытия шорта трейдеру необходимо продать то, чего у него нету: акции, фьючерс, валюту.

При открытии позиции в шорт брокер предоставляет необходимый финансовый инструмент в займы для продажи на бирже. За предоставленные в долг ценные бумаги или другие активы большинство брокеров берут проценты. Размер процентной ставки на рынке от 9 до 15% годовых у разных брокеров. Если позиция в шорт была открыта на одну торговую сессию, то ставка процента будет разделена на 365. Получается довольно небольшая сумма в процентном соотношении, которую трейдер должен уплатить брокеру, однако для долгосрочных инвестиций короткая позиция при прочих равных принесет меньшую доходность.

Для длинной позиции (лонг) рост актива на 20% принесет инвестору доходность 20%. Если актив упал на 20%, а у трейдер открыта короткая позиция в течении года, то его прибыль составит около 10%, так как еще 10% потребуется заплатить брокеру. Поэтому большинство крупных инвестиционных фондов и инвесторов преимущественно держат в своем портфеле активы в лонг (длинные позиции).

Открыть короткую позицию можно ордерами sell market (продать по текущей цене) или sell limit (для получения необходимой цены). Чтобы закрыть короткую позицию после получения прибыли, трейдеру необходимо выставить лимитную заявку в стакан или откупить по рыночной цене актив. Для этого используются ордера buy limit или buy market. Заемный актив возвращается брокеру автоматически и незаметно для трейдера.

Новичкам не рекомендуется начинать торговать в шорт на финансовых рынках. С этим связаны определенные риски. Во-первых, трейдер всегда несет дополнительные расходы на оплату процентов за пользование проданным активом. Во-вторых, в определенные моменты биржа (или брокер) может наложить временные ограничения на продажу конкретного актива. Причины бывают разные: цена на акцию или индекс слишком быстро упала, и появляется так называемая «планка», когда торги временно приостанавливаются. Или на рынке подавляющее большинство медведей, кто играет на понижение в данном финансовом инструменте, спроса от быков практически нет, и чтобы цена не упала вертикально вниз биржа также может наложить временные ограничения на продажу и открытие коротких позиций.

Следует отметить специфику большинства активов — падение зачастую происходит быстрее и на большее число процентов, чем рост. История знает много событий, когда биржевые индексы падали на 10-15% и совсем единичные случаи, когда индексы смогли вырасти за торговую сессию даже на 5-7%.

С короткими позициями связано очень много историй и легенд в трейдинге. Много известных инвесторов заработали свои миллионы долларов именно на продажах финансовых инструментов. Сняты фильмы, например, «Игра на понижение», написаны книги, одна из них «Воспоминания биржевого спекулянта», в которой много внимания также уделяется трейдингу в шорт.

Народный рейтинг брокеров:

-

BINARIUM

Самый лучший и надежный брокер бинарных опционов! Огромный раздел по обучению. Идеально для начинающих трейдеров! Бесплатный демо-счет и денежный бонус за регистрацию:

-

FinMax

Бонусы для новых трейдеров, сигналы, стратегии и быстрый вывод заработанных денег!

Как долго держать короткую позицию?

Существует два основных подхода, которые позволяют ответить на этот вопрос.

Первая часть трейдеров пытаются просидеть в шорте всю дистанцию падающего тренда. При таком подходе, главное – сохранять спокойствие и не закрывать позицию при случайных колебаниях рынка. Выход из короткой позиции сторонники этого метода осуществляют только после того, как были получены однозначные сигналы, свидетельствующие о развороте тренда.

Вторая часть трейдеров говорят о том, что технический анализ не позволяет точно определить момент начала и окончания понижающей тенденции. Эти участники рынка рекомендуют закрывать шорт в тот момент, когда медвежьи индикаторы и графические сигналы, по которым открывалась короткая позиция, сменяются обратными – бычьими.

Что такое шорты (короткие продажи)

Есть лонги (long), а есть шорты (short) и в трейдинге это не штанишки разной длины, а наименование позиций по финансовым инструментам в зависимости от того в каком направлении они открыты. Говоря простыми словами, лонг – это позиция на покупку, а шорт – позиция на продажу.

Однако шорт это не простая продажа, а, если можно так выразиться, продажа того чего у вас фактически нет. Запутал вас? Ничего, читайте дальше и всё станет понятно.

То есть, например, если вы купите одну акцию Apple, то это будет открытие длинной позиции. Если вы потом продадите эту акцию, то просто закроете свою позицию (акций было 1, а стало 0). Ну а если вы изначально не покупали акцию, но увидев график её цены и проанализировав фундаментальные факторы пришли к выводу о том, что её цена должна в скором времени снизиться, решили её продать?

А разве так можно? Да! На фондовом рынке такое вполне возможно и именно это и называется короткой продажей, продажей в шорт или просто шортом. И это будет уже именно открытием новой позиции (в этом случае было 0, а стало -1).

Итак, если вы решите заработать на снижении курса той же Apple, то можете просто открыть короткую позицию (другими словами, взять и продать нужное вам количество не принадлежащих вам акций). А как продать то, что фактически вам не принадлежит? Ответ прост: нужно взять акции взаймы у брокера.

Как это сделать, а главное зачем это нужно брокеру? Сделать это достаточно просто, буквально одним нажатием кнопки “SELL” в окне торгового терминала. Ну а брокеру это нужно для того, чтобы получить свои комиссионные с очередной сделки. Не думайте, что давая акции для короткой продажи вам в долг, он чем-то рискует, ведь при этом он удерживает с вашего торгового счета определенную сумму денег в виде гарантийного обеспечения или, как ещё говорят – маржи.

Как работает механизм короткой продажи

По сути при продаже в шорт, происходит примерно следующее:

Не пугайтесь, все описанные выше манипуляции вам проделывать не придётся. По сути, вам, как уже говорилось выше, нужно только нажать кнопку “SELL”, всё остальное за вас сделает брокер. При этом он будет зорко следить за тем, чтобы текущий (бумажный) убыток по открытой позиции не превысил размера внесенной вами маржи и для предотвращения этого крайне нежелательного для себя события выставит сначала требование MARGIN CALL, а затем, в случае невыполнения последнего, принудительно закроет позицию по STOP OUT.

Далее, если ваш прогноз оправдается и цена действительно снизится (допустим до $550), вы получите прибыль в размере: ($575-$550)x100=$2500. Ну а если цена не оправдает ваших на неё упований и продолжит свой рост (допустим до $600), то вы получите убыток в размере: ($575-$600)x100=-$2500. Брокер попросту вычтет эту сумму из внесённого вами гарантийного обеспечения.

Ну а если цена акций вырастет не до $600, а, скажем, до $630? В этом случае размер убытка составит уже: ($575-$630)x100=-$5500 и от вашего гарантийного обеспечения останется всего: $5750-$5500=$250.Ещё два-три пункта роста цены и оно вовсе будет исчерпано. Тогда брокеру неоткуда будет списывать ваш текущий убыток и он попросит вас пополнить маржу (выставит требование MARGIN CALL), а если вы откажетесь или не сможете это сделать, то ваша позиция будет принудительно закрыта по STOP OUT. При этом полученный убыток будет полностью компенсирован брокеру внесенной вами ранее маржой.

STOP OUT – принудительное закрытие сделки брокером в том случае если клиент отказывается пополнить маржу (гарантийное обеспечение) по ушедшей в минус позиции.

Что такое валютная позиция и её виды

Понятие «позиция» на валютных и фондовых рынках подразумевает операцию покупки или продажи какого-либо торгового инструмента (валюта, акции и прочее) при помощи создания ордера (Buy или Sell) в торговой платформе.

Итог сделки можно подводить тогда, когда вы выполняете обратную операцию: если продавали – покупаете, если покупали – продаёте.

Завершение сделки и представляет собой закрытие позиции. До этих пор вы находитесь «в рынке» и позиция открыта, а судить о прибыльности или убыточности сделки преждевременно.

Короткие

Что такое короткие позиции? Это понятие означает совершение продажи. Трейдер в надежде на дальнейшее падение цены торгового инструмента продаёт его, чтобы позже выкупить по меньшей стоимости.

Совет!

Разница между ценой продажи и последующей покупки составляет его прибыль по этой сделке.

У новичков обычно возникает вопрос, как можно продать то, чего у вас не было? Это очень просто – вы берёте у брокера в долг требуемую валюту или, к примеру, акции и продаёте их по текущей цене (открываете позицию Sell).

Спустя некоторое время выкупаете актив (закрываете позицию Sell) в том же объёме, но другой стоимости, он возвращается брокеру, а вы получаете свою разницу между ценой продажи и последующей покупки.

В переводе с трейдерского сленга – «шортить» акции или «стоять в шорте», значит открыть сделку на продажу.

Символ трейдеров, работающих на понижение стоимости финансовых инструментов, является медведь.

Аналогия с этим грозным животным выбрана не случайно. Зачастую медведи, атакуя врага, бьют их лапой сверху вниз, а продающие трейдеры своими действиями загоняют акции на дно рынка, чем напоминают действие этих животных.

Классическим примером «медведя» на финансовом рынке является Джордж Сорос, заработавший своё баснословное состояние на крупной продаже фунта стерлингов, что спровоцировало резкую девальвацию национальной валюты Великобритании.

Длинные

Длинная позиция (лонг) – операция покупки. Рассчитывая на повышение цены торгового инструмента, трейдер покупает его, чтобы некоторое время спустя продать по более выгодной расценке.

Внимание!

Прибыль трейдера будет зависеть от разницы между ценой покупки и продажи по этой позиции.

«Длинными» сделки на покупку назвали из-за имеющей особенности психологии рынка – обычно, если цена растет, то такой повышающийся тренд по времени гораздо более длительный, чем нисходящий.

Открыть лонг на бирже – это купить финансовый инструмент, либо с целью продать позже по более выгодной цене, либо с целью закрыть ранее открытый Short.

Исторически покупающих трейдеров называют «быками». Считается, что эта «звериная» аналогия вошла в обиход ещё в XIX веке на бирже в Лондоне.

Пожалуй, самым известным «быком» современности на фондовом рынке является Уоррен Баффет. Его философия проста и действенна: нужно купить акции вовремя и держать, пока они остаются хорошими.

Отметим, ошибочно связывать с длительностью сделок названия «шорты и лонги».

Например, лонг(покупка с целью продажи по более высокой цене) может длиться 30 минут или час, а открытая валютная короткая позиция на Форекс (продажа с целью покупки по меньшей цене) – сутки или даже неделю.

Способы открытия

Суть открытия позиции на Форексе и фондовом рынке одинаковая – совершить покупку или продажу выбранного для работы инструмента.

Важно!

Открываются они через торговую платформу, предоставляемую вашим брокером. Наиболее популярной онлайн платформой для торгов на данное время является MetaTrader 4.. Здесь доступно открытие «вручную» – при помощи выставления рыночного ордера или автоматически – отложенным ордером

Здесь доступно открытие «вручную» – при помощи выставления рыночного ордера или автоматически – отложенным ордером.

Лонг открывается командой «Buy» – купить. Шорт открывается командой «Sell» – продать.

При выставлении ордера указываются:

- тип сделки (купить, продать);

- торговый инструмент;

- тип ордера (отложенный, немедленное исполнение);

- объём сделки;

- параметры выхода из сделки (дополнительные ордера Stop-loss и Take-profit).

Открываются позиции на фондовом рынке тоже через онлайн терминал. Трейдеры постсоветского пространства в большинстве случаев используют платформу QUIK.

В ней сделки совершаются через форму под названием «стакан цен», в которой выбирается торгуемый инструмент, направление и объём.

Можно ли одновременно открывать лонги и шорты?

С технической точки зрения, человек может одновременно открыть «long» и «short». Например, любой трейдер может открыть длинную позицию — приобрести 50 акций компании на фондовом рынке. Кроме того, одновременно он может открыть и короткую позицию вообще на другом активе.

Трейдер таким образом при грамотном подходе может остаться в нуле. Потери лонга компенсируются прибылью шорта, и наоборот. Но так бывает не всегда, и тем более ни тогда, когда вам это надо.))

Правда, такие ходы используются для перекрытия рисков: если на одном рынке будет «short», а на другом — «long» сделки скомпенсируют ценовые риски.

Этой комбинацией также пользуются арбитражники — трейдеры. Они покупают актив за дешевую цену на одной бирже, а затем продают ее на другой, тем самым получая прибыль за разницу.

Если же трейдер просто торгует и акциями и фьючерсами и его торговая стратегия не преследут целей, описанных выше, то варианты событий могут быть такие:

- Он может также компенсировать убытки одной сделки прибылью другой

- Получить убытки и на лонге одной позиции и на шорте другой позиции

- Получить прибыль на обоих сделках

- Получить колоссальные убытки от этих двух сделок, не рассчитав заранее риски потерь.

Шорт и дивидендный гэп

Стоит помнить о таком интересном моменте как дивидендный гэп. Он возникает после закрытия реестра. Рынок реагирует на следующий день падением стоимости акции ровно на сумму выплаченных дивидендов.

Среди трейдеров часто ходят споры-можно ли заработать на дивидендном гэпе, если зашортить перед снижением стоимости акции. Но для этого нужно продать бумагу перед отсечкой, а к самим дивидендам это отношение не имеет никакого. Это обычная спекулятивная сделка на такой эффективности, как дивидендный гэп, который случается всегда.И заработать здесь можно.

Вот только шортистам дивиденды не выплатят. Дивиденды выплатят тем, кто купил акции перед отсечкой или у кого они уже были давно. Не обязательно перед самой отсечкой прям покупать. Вы могли давно уже в лонге сидеть с этими акциями позиционно.

В 2021 году Сбербанк выплачивал рекордные дивиденды по 16 руб за акцию. И последний день, когда можно было купить акции, чтоб получить дивиденды был 10 июня 2021 года.

Давайте посмотрим, когда этот лонг можно было бы закрыть, чтоб был толк от этих дивидендов. Самая ближайшая точка закрытия убыточного лонга-это закрытие гэпа через несколько дней.

Можно было закрыть убыточную позицию по комфортной цене хоть и с убытком, понимая, что возможно отсюда цена продолжит дальше падать и несколько месяцев можно будет не закрыть убыточную позицию.

Многие из трейдеров смогли закрыть свои убыточные лонги по Сбербанку только в декабре 2021 года. Но профессиональные трейдеры не работают так с дивидендами, такой исход больше свойствен новичкам, которые нахватались знаний по дивидендным гэпам и хотят заработать просто.

Профессионалы могут для покрытия убытков от такого лонга еще и зашортить фьючерс на эту акцию. И тем самым компенсировать убытки от лонга.

Вот теперь можно говорить, что сделка на получение дивидендов оказалась прибыльной.

После гэпа на акции фьючерс отреагирует нейтрально. Между прочим, такое состояние в других торговых ситуациях не наблюдается. Обычное состояние фьючерса по отношению к акции — контанго. То есть котировки фьючерса превышают стоимость акции.

Те трейдеры, которые смогли купить эти акции когда-то намного дешевле и уже, получив прибыль на росте, могут сразу после отсечки закрыть свой лонг с прибылью, да еще и дивиденды получить. Классная ситуация!

Как работают инвестиции в шорт?

Даже начинающие трейдеры прекрасно знают, как можно заработать при возрастании котировки ценных бумаг компаний. Купил недорого, дождался повышения, продал. Разницу в цене, то есть прибыль, в карман.

Это, так называемый лонг (долгосрочная или длинная позиция), когда инвестор намеревается заработать на росте рынка. Маржинальной торговлей акциями по долгосрочным позициям с целью получения дохода от роста занимаются «быки».

Преумножить доходы инвестора позволяет и торговля шорт на бирже, используя обвал цен. Шорт – это короткая позиция (краткосрочная), когда прибыль образуется на фоне падения рынка («медвежий тренд»). Котировка снижается, ценные бумаги стоят дешевле, и такое же количество акций можно приобрести за значительно меньшую сумму. Алгоритм шорт сделки следующий:

- трейдер берет у брокера в долг акции, рассчитывая на снижение котировок;

- проводится их продажа;

- после достаточно заметного снижения курса, вновь покупается такой же пакет ценных бумаг, затратив меньше средств;

- возвращаются взятые в долг у брокера ценные бумаги, автоматически погашается кредит;

- разница от стоимости продажи и цены покупки, которая ниже, за вычетом комиссионных брокерской компании, остается у инвестора.

В момент продажи акций по «еще высоким ценам» на балансе трейдера появляется определенная сумма, правда, виртуальная. Распорядиться ими инвестор не может, поскольку предоставивший ему ценные бумаги брокер, их блокирует. Пока не получит их обратно.

В тот момент, когда котировка снижается до запланированных позиций, сделка закрывается — приобретается необходимое для возврата долга количество акций, которые автоматически возвращаются брокерской компании.

Особенности торговли шорта и лонга

Как я уже рассказывал — любая прибыльная стратегия основана на определенных закономерностях и имеет свои условия. Торговля короткими или длинными сделками так же, содержит ряд следующих советов, которыми я имею возможность поделиться.

Посмотрите видео как прибыльно трейдить и попробуйте сами повторить.

Заинтересовала тема? Жмите по кнопке начать зарабатывать.

Совет №1

Для достижения успеха любому предпринимателю необходима определенная схема действий. У биржевиков это торговая система, включающая анализ графика, построение входа, выхода и удерживание ордера.

Открытие «long position» используют на buy «покупка» и проводится она с условием получения дохода от движения тренда вверх.

При лонговой торговле рекомендуется:

- купить торговый инструмент по низкой цене;

- дождаться движения тренда вверх;

- продать актив по высокой стоимости.

Трейдеров работающих в лонг называют «быками», так как их торговлю ассоциируют с восходящим трендом и «быком» поднимающим рынок и подкидывающим его вверх, как бы на «рога».

Совет №2

Торгуя «short position» на продажу актива (sell) биржевики – медведи получают прибыль от падения рынка.

Суть шортовых сделок следующая:

- продать инструмент по высокой стоимости, «взяв в займы» у брокера активы в натуральной форме;

- ждать снижения тренда актива;

- купить биржевой инструмент по низкой цене.

При этом:

- Обязательно структурированное поведение рынка: наличие тренда, флэта. Хаотичное движение курса тяжело прогнозируемо.

- Наличие хорошей ликвидности инструмента.

- Учитывать предыдущее прохождение курса за определенный таймфрейм.

Впоследствии трейдер возвращает позаимствованные акции брокеру и получает прибыль от падения рынка. Закрепите материал, посмотрев видеоролик ниже.

Схема прибыльной торговли похожа на треугольник, состоящий из трех граней, где каждая грань – это лист с описанием трех составляющих: торговой стратегии, предположительного риска депозита и психологии самого трейдера.

Для практической торговли обязательно пишется план, учитывающий все нюансы биржевых активов. Отсутствие хотя бы одного эпизода приведет к краху депозита.

Все элементы должны быть соразмеренными и продуманными, а еще лучше отработанными на демо счетах. И только при таких условиях Ваш торговый план будет алгоритмом успеха.

Как открывать позиции на рынке Форекс и фондовом рынке?

Открыть валютную позицию на рынке Форекс или фондовом рынке — означает осуществить покупку или продажу финансового инструмента по определенной цене. На рынке Форекс открыть позицию можно с помощью рыночного ордера (ручное исполнение) либо отложенного ордера (автоматическое исполнение).

Для торговли на рынке Форекс и исполнения ордеров трейдерами используется торговый терминал MetaTrader 4 — самое популярное программное обеспечение для онлайн-торговли. Терминал MetaTrader 4 используется для торговли в большинстве крупных брокерских компаниях, таких как Alpari, Teletrade и других.

В настройках ордера трейдер указывает:

- валютную пару, акции, металлы и т.д., по которым совершается сделка;

- объем сделки;

- тип ордера – немедленное исполнение или отложенный ордер;

- параметры тейк-профита и стоп-лосса;

- направление сделки – Sell (шорт) или Buy (лонг);

При открытии коротких и длинных позиций трейдеры на рынке Форекс должны придерживаться установленных в торговом плане правил мани-менеджмента.

Для торговли на фондовом рынке российские трейдеры используют торговый терминал QUIK. Открытие позиций на фондовой бирже через эту программу осуществляется через «Стакан цен», где необходимо выбрать финансовый инструмент, по которому трейдер будет шортить или откроет лонг, количество лотов и направление сделки.

Названия позиций (шорт и лонг) на бирже никак не связаны с продолжительностью сделок и носят чисто условный характер. К примеру, короткая позиция может длиться 8-12 часов, а длинная – 1-2 часа. Одновременно трейдер может открывать как короткие шорт-позиции, так и длинные лонг-позиции.

Открытия торговых позиций на финансовых рынках должны соответствовать правилам торговой системы, которую использует трейдер. Хаотичное открытие сделок приведет к потере депозита и полному разочарованию в торговле.

Онлайн-торговля на бирже может стать первой ступенью в финансовом развитии трейдера. Доход, полученный от осуществления сделок на Форексе или фондовой бирже, можно использовать для вкладов в паевые фонды Сбербанка, в золото, инвестиций в платежные терминалы, которые сейчас стремительно развиваются, предоставляя тем самым пассивный доход своему владельцу.

Сохраните статью в 2 клика:

Помимо этого, торговля поможет трейдеру получать новые знания не только о финансовых рынках, но и о том, как создать свой бизнес, что такое франшиза, школа Эвенси и многое другое.

Ситуация на рынке

Если изучить ситуацию и настроение на рынке сегодня, многие настаивают на продаже всех активов, поскольку рынки рушатся. В такой атмосфере, когда СМИ нагнетают, да и близкие люди, различные эксперты, кажется, почему бы не заработать на коротких позициях, ведь рынки будут падать и дальше. Эти 100% на рынке − мифическая история, торговля на короткую сопряжена высокими рисками, и порой они не сопоставимы с прибыльностью.

В чем дело? Когда покупается акция в классическом представлении, по сути, нет установленного убытка. При этом прибыль также не ограничена, рынки могут расти без лимитов и пределов. Последние 10 лет бычьего тренда − это пример.

Когда совершается короткая позиция, ситуация противоположная. Возможный профит ограничен, а потери могут быть разными.

Как правило, такое получается, в случае если стоимость более чем на треть движется против установленной позиции участником рынка. Брокерская компания самостоятельно выкупает бумаги, которые были взяты взаймы. Инвестор со своими потерями остается.

Открывать позицию шорт нужно, когда есть 100% уверенность в снижении акции. Что бывает редко.

Ярким примером выступают акции Тесла, которые на протяжении многих лет аналитики говорили, Тесла стремиться к нулю, компания обречена. Многие стояли в коротких позициях против этой бумаги, но в какой-то момент акции перешли в рост. Кроме этого, нужно понимать, что риск появляется в том, что сложно угадать направление акции, и в любом случае комиссию нужно оплатить за использование чужими активами. Учтите, что оплата требуется даже в выходные дни. Получается что прибыль, полученная трейдером сопоставима с размером комиссии. Также к данным издержкам добавляется стандартная комиссия брокерской компании с оборота. Фактически если длительное время держать короткую позицию, рискует потерять всю прибыль в лучшем случае.

Аналогичная ситуация когда рынки рушатся многим кажется что грех не заработать когда такая паника внутри дня. Но, вам неизвестно в какой момент, и с каким комментарием решит выступить глава Центрального банка, Глава Всемирной организации здравоохранения, что напишет Дональд Трамп. Механизмов предостаточно для регулирования рынков. Пользователь берет на себя риски большие.

Шортить бумаги второго и третьего эшелона брокеры не позволяют. Когда на рынке происходит сильное движение, компания может вообще запретить играть в короткую. Это происходило в 2008 году, Лондоне, Нью-Йорке, Мосбирже вводились ограничения на открытие коротких позиций. Понятно когда такие движения, брокеру невыгодно фактически такими вещами заниматься. Спекулянты раскачивают лодку, и добавляют давления и без того, в непростое время.

Почему рынок Китая не рухнул? Потому, что там ограничили короткие позиции. Крупных институциональных инвесторов наоборот обязывают покупать активы, чтобы обеспечить поддержку в экстренной ситуации.

Стоит ли шортить акции начинающему инвестору

Главная проблема неопытного инвестора в том, что он должен иметь точный прогноз движения котировок, иначе операция с короткой позицией приведет к убытку. Такая торговля не подходит для новичков, у которых нет развитого умения анализировать ценные бумаги, опыта прогнозирования и технических навыков проводить операции по счету быстро. Сделка шорт несет в себе риски как для инвестора, так и для брокера. Если цена неожиданно пойдет вверх, трейдер не сможет вернуть взятые в долг и подорожавшие акции. Хорошо, если объем сделки невелик, и цена выросла не сильно. Тогда проигравшему трейдеру придется доплатить при возврате бумаг. Но, даже если же цена понизится до нужных уровней, но короткая позиция при этом будет открыта слишком долго, выиграет только брокер (за счет комиссии).

В случае неблагоприятного развития событий по длинным позициям, у трейдера на руках остаются акции, за которые он сможет выручить деньги после возвращения позитивного ценового тренда. Если ждать этого нет возможности, то следует зафиксировать убыток, сохранив часть своего депо. Трейдер в данном случае не брал кредит, не платит за него проценты и ничего не должен брокеру, кроме комиссии за обслуживание. В случае с короткой позицией, счет трейдера уменьшается на сумму взятых в долг активов и плату за кредит, вплоть до обнуления.

Есть ситуации, которые инвестор должен учитывать при открытии шорта. Например, брокер принудительно закрывает короткие позиции накануне дивидендных отсечек. Иначе он не сможет получить доход по акциям, отданным в кредит. Это еще одна причина, почему шортят чаще не ценные бумаги, а фьючерсы.

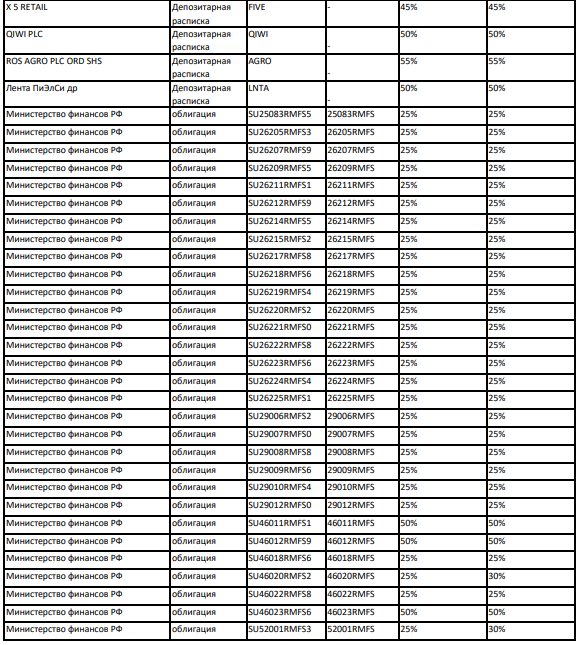

Какие акции можно шортить на Московской бирже

Посмотреть можно список маржинальных бумаг на сайте вашего брокера. Обычно это можно найти в разделе “Маржинальные бумаги”:

- Маржинальные бумаги, предоставляемые брокером БКС

- Маржинальные бумаги, предоставляемые Сбербанком

- Маржинальные бумаги, предоставляемые брокером Кит-Финанc

Выбираем список таких бумаг для вашего уровня риска. Обычно рядовые частные трейдеры работают со стандартным уровнем риска.

Маржинальный список на сайте брокера Кит-Финанс. У других брокеров примерно все также.

Для визуального примера давайте посмотрим список маржинальных бумаг у брокера БКС. Это 54 акции.

| брокер | список маржинальных бумаг |

| БКС | ПАО «МКБ»,United Company RUSAL ПАО «МРСК Центра и Приволжья»,ПАО «Детский мир»,ПАО АФК «Система» ,ПАО «Аэрофлот» ,ПАО АК «АЛРОСА»,ПАО АНК «Башнефть»,ПАО АНК «Башнефть»,ПАО «Северсталь»,ПАО «Энел Россия»,ПАО «ФСК ЕЭС» X 5 RETAILПАО «Газпром»,ПАО ГМК «Норильский Никель»,ПАО «РусГидро»,ПАО «ИНТЕР РАО ЕЭС»,ПАО «НК ЛУКОЙЛ»Lenta Ltd ПАО «Ленэнерго»,ПАО «Группа ЛСР»ПАО «ММК» ПАО «Магнит», ПАО «Московская Биржа»,ПАО «Мосэнерго» ,ПАО «Мечел»,ПАО «Мобильные ТелеСистемы»,ПАО «Компания М.видео»,ПАО «НЛМК»ПАО «НОВАТЭК»,ПАО «ОГК-2» ,ПАО «ФосАгро»,ПАО «Группа компаний ПИК»,ПАО «Полюс Золото»Polymetal International «Распадская»,ПАО «НК «Роснефть», ПАО «Россети» ,ПАО «Ростелеком» ,ПАО «Сбербанк России», ПАО «Газпром нефть», ПАО «Сургутнефтегаз»,ПАО «Татнефть», ПАО «ТГК-1»,ПАО АК «Транснефть»,ПАО «Юнипро», ПАО Банк ВТБ PLLC Yandex N.V. |

У брокера Финам это 58 акций. Все можно зашортить без проблем в любое время.

А в целом, вы всегда найдете на сайте брокерской компании полный список акций, доступных для шорта.

Следует отметить в список маржинальных инструментов входят еще депозитарные расписки и облигации.

Выписка из списка маржинальных инструментов брокера БКС

У каких брокеров есть возможность торговли в шорт?

Короткие позиции разрешено открывать не по всем акциям. Ценные бумаги, по которым разрешен шорт, должны соответствовать параметрам разработанного ФСФР Положение об их ликвидности (№ 06-25/пз-н от 07.03.2006).

В соответствии с этими критериями главная российская фондовая площадка (ММВБ) постоянно обновляет реестр акций, по которым разрешена торговля шорт и лонг с кредитным плечом.

Их перечень меняется в зависимости от меняющегося клиринга Московской биржи. Естественно, что шортить разрешено самые ликвидные ценные бумаги, ежедневная оборачиваемость которых максимальна. Это:

- ВТБ и Газпром;

- ГМК НорНикель;

- Сбербанк и Лукойл.

А вот акции иных компаний, даже достаточно известных (Химпром; КамАЗ; Аптека 36,6; Белон), нельзя торговать в шорт. Но, для получения точной информации о том, какие ценные бумаги имеется возможность шортить, требуется обратиться к своему брокеру.

В крайнем случае, попробовать выбрать определенный актив в торговом терминале. К примеру, в приложении Тинькофф Инвестиции торговля в шорт становится доступна после выбора актива.

По имеющимся данным, широкие возможности торговли по коротким позициям предлагают брокеры «Открытие», «БКС», «Альпари» и «Финам». В последнее время, после того, как в августе 2019-го была начата торговля в шорт Тинькофф, этот брокер предоставляет различные активы для заключения подобных сделок на бирже.